فهرست مطالب

ساختمان اندیکاتور استوکاستیک و تفسیر کار آن

انواع فرصت های معامله در اندیکاتور استوکاستیک

تشخیص واگرایی سیگنالی دیگر از استوکاستیک

واگرایی مخفی در اندیکاتور استوکاستیک

یک استراتژی به کمک اندیکاتور استوکاستیک

اندیکاتور یا اسیلاتور استوکستیک یک نوسان ساز تصادفی محبوب برای تولید سیگنال هایی در نواحی بیش از حد خرید و فروش بیش از حد است. این نوسانگر در اواخر دهه ۱۹۵۱ معرفی شده و از نوع نوسانگرهایی است که سرعت و شتاب تغییرات قیمت را در یک بازه زمانی مشخص اندازه گیری میکند. از این اندیکاتور میتوان برای پیش بینی تغییر روند قیمت ها و یا مشخص کردن زمان پیش خرید یا پیش فروش شدن یک سهم یا دارایی کمک گرفت. در ادامه با آموزش اندیکاتور استوکاستیک به صورت کامل و کاربردی با ما همراه باشید.

مطالب مرتبط: اندیکاتور چیست؟

استوکاستیک نسبت به دیگر اندیکاتورها توسط افراد بسیار زیادی استفاده میشود پس میتوان نتیجه گرفت تغییرات درصدی از قیمت بازار ناشی از احساسات معاملهگرانیست که از این اندیکاتور استفاده میکنند. از جمله کاربرد های استوکستیک می توان به استفاده در واگرایی و بدست آوردن سیگنال خرید و فروش اشاره کرد. منتهی باید توجه داشت که این اندیکاتور استوکاستیک در شرایط روندی بازار و خنثی به طور متفاوت مورد استفاده قرار میگیرد. یعنی با تفسیر درست شرایط بازار است که میتوان از این اندیکاتور به درستی استفاده کرد. مثلا در بازارهای رنج سیگنالهای حاصل از تقاطع دو منحنی سیگنال و اصلی از اعتبار بیشتری برخوردار هستند.

طرز کار اندیکاتور استوکاستیک

همانند سایر اندیکاتور های کاربردی این اندیکاتور هم دارای یک فرمول است که برای ترید با این اندیکاتور از آن استفاده می شود.

فرمول محاسبه منحنی اصلی

K%=100 x (price – L5) / (H5 – L5)

فرمول محاسبه منحنی سیگنال

D=%((K1+K2+K3) / 3)

H5: بیشترین قیمت در بین پنج کندل قبل

L5: کمترین قیمت بین پنج کندل قبل

K :K%میانگین متحرک سه روزه

در فیلم آموزشی زیر می توان به صورت کامل با فرمول اندیکاتور استوکاستیک و قسمت های مختلف آن آشنا شد.

ساختمان اندیکاتور استوکاستیک و تفسیر کار آن

نوسان ساز تصادفی از دو خط میانگین متحرک تشکیل شده است که در سه ناحیه متمایز مربوط به نمودار حرکت می کنند – یک منطقه بیش از حد خرید در بالا، یک منطقه خنثی در مرکز و یک منطقه فروش بیش از حد در پایین.

- منحنی اصلی مشکی K% و منحنی سیگنال قرمز D% بین صفر و صد نوسان می کنند.

- منحنی اصلی معمولا به صورت خط پیوسته و منحنی سیگنال به صورت خط چین نمایش داده می شود.

در تنظیمات پیش فرض این اندیکاتور، منطقه اشباع خرید بین سطوح ۸۰ و ۱۰۰ در نمودار نشانگر رخ می دهد در حالی که منطقه فروش بیش از حد بین سطوح ۰ و ۲۰ درنظر گرفته شده است. سطح ۵۰ نیز بعنوان کفه ترازو میتواند نشان دهنده قدرت خرس و گاو در بازار باشد. برای مثال وجود دو منحنی k% و D% در قسمت پایین محدوده ۵۰ نشان دهنده تسلط فروشندگان بر بازار است .

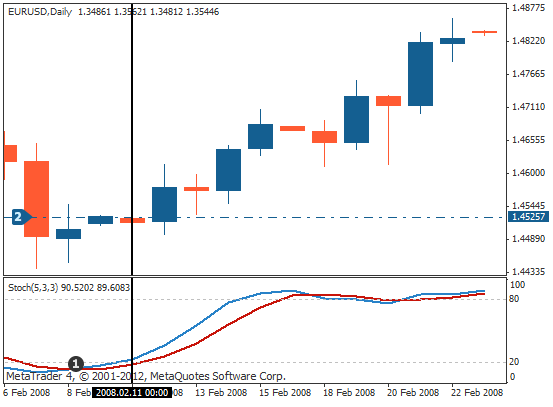

تصویر زیر نشان میدهد که چگونه استوکستیک نسبت به رفتار قیمت در یک نمودار واکنش میدهد:

- خطوط منحنی اصلی و سیگنال در منطقه بیش از حد خرید هستند که میتواند دلیل کاهش یافتن قیمت باشد

- همینطور در پایین این خطوط در منطقه فروش بیش از حد هستند که میتواند فرصتی برای افزایش قیمت تلقی شود

- منطقه خنثی

انواع فرصت های معامله در اندیکاتور استوکاستیک

نوسانگر استوکاستیک به تشخیص تغییر جهت قیمت کمک میکند. معاملهگران از نوسانگر تصادفی برای کمک به خروج از معاملات موجود قبل از تغییر روند استفاده میکنند. آنها همچنین از آن برای ورود به معاملات استفاده می کنند، درست زمانی که یک روند جدید شروع می شود .در ادامه نشانههای ورود به یک پوزیشن معامله را بیان میکنیم:

استفاده از سطوح اشباع برای تشخیص بازگشت قیمت

فروش بیش از حد به این معنی است که فشار بیش از حد فروش، قیمت دارایی را به طور غیرمنطقی پایین آورده است. بنابراین خطوط میانگین متحرک یک دارایی در منطقه فروش بیش از حد، به معاملهگر نشان میدهد که جهت یک دارایی در شرف تغییر از پایین به بالاست و آنها در این نقطه به دنبال خرید هستند.

- خطوط میانگین متحرک از زیر خط ۲۰ عبور کرده است.

- فرصت خرید بالقوه زمانی که خطوط میانگین متحرک از خط ۲۰ بر میگردند.

اگر خطوط میانگین متحرک در منطقه ۸۰ باشد، ممکن است دلیل بازگشت قیمت دارایی به سمت پایین و وجود خطوط میانگین متحرک در منطقه ۲۰

میتواند نشانه ای برای برگشت قیمت به سمت بالا باشد

خرید بیش از حد خلاف تعریف بالاست. بنابراین، عبور خط میانگین متحرک یک دارایی در این منطقه ۸۰، نشان دهنده تغییر به روند نزولی برای دارایی و فرصتی برای فروش برای یک معامله گر است.

در تصویر زیر، خطوط تصادفی از بالای خط ۸۰ عبور کردهاند که نشاندهنده خرید بیش از حد یا سیگنال نزولی است. سپس هنگامی که خط از خط ۸۰ عبور میکند و به سمت نزول میرود، یک معاملهگر به دنبال سفارش فروش بالقوه است.

- خطوط میانگین متحرک از خط ۸۰ عبور کرده است

- فرصت فروش بالقوه زمانی که خطوط از ۸۰ عبور می کنند و به سمت نزول می روند

گاهی اوقات نیز معاملهگران عبور هر دو منحنی از سطح ۵۰ را به عنوان نشانه ای بر تغییر فاز بازار در نظر میگیرند. یعنی با عبور منحنی K% و D% از سمت بالا به پایین سطح ۵۰ نشان دهنده از دست رفتن سلطه گاوها بر بازار باشد.

مطالب مرتبط: آموزش اندیکاتور CCI از صفر تا ۱۰۰

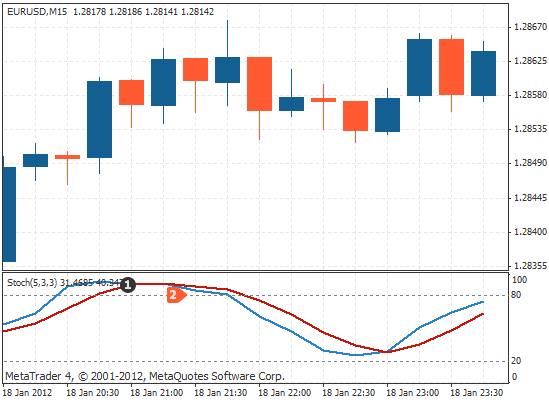

تقاطع خطوط سیگنال

همچنین معامله گران تقاطع دو منحنی K% و D% را به عنوان سیگنالی برای ورود به معامله تلقی میکنند؛ بدین صورت هنگامی که منحنی سیگنال منحنی اصلی را به سمت بالا قطع کند سیگنال خرید و در صورت تقاطع معکوس سیگنال فروش در نظر گرفته میشود. اما این نشانه استوکاستیک ممکن است با خطا همراه باشد و در صورت تقاطع دو منحنی قیمت روند خود را ادامه دهد. این اتفاق معمولا در تنظیمات کوچکتر اتفاق میافتد که اندیکاتور حساسیت بیشتری به نوسانات قیمت نشان میدهد و موجب تقاطع های پی درپی دو منحنی ذکر شده میشود. از این تنظیمات بهتر است در استراتژی های تحت اسکالپ (کوتاه مدت) مورد استفاده قرار گیرد و برای دوره های زمانی بلندتر تقاطع هایی که در منطقه اشباع خرید و فروش رخ میدهد میتواند سیگنالهای قوی تری را ارائه دهد. به مثال زیر توجه کنید:

منحنی سیگنال اندیکاتور نسبت به تغییرات قیمت سریعتر از منحنی اصلی واکنش نشان میدهد. این خط زودتر هشدارهایی را در مورد خرید یا فروش بیش از حد دارایی میدهد.

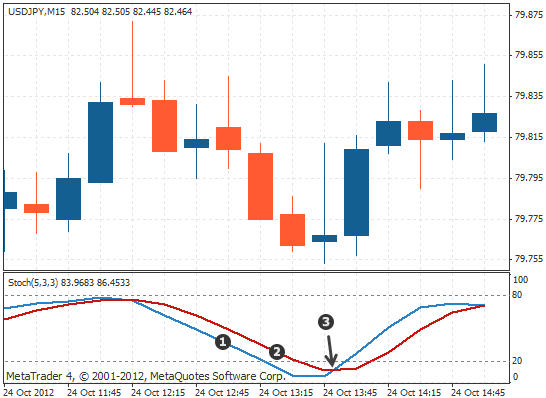

در تصویر زیر، خط سیگنال از میانگین متحرک کندتر زیر خط ۲۰ عبور کرده است که نشان دهنده یک سیگنال فروش بیش از حد یا صعودی است. همچنین نشانه دیگری که رشد قیمت را نوید میدهد تقاطع دو منحنی سیگنال و اصلی در این ناحیه است. (تقاطع ۳)

- خط سیگنال

- خط کندتر

- خط سیگنال از خط کندتر عبور می کند که نشان دهنده سیگنال صعودی است

یکی از خطوط میانگین متحرک در نوسانگر تصادفی سریعتر تغییر می کند و هشدارهای قبلی را در مورد اینکه آیا دارایی بیش از حد خرید یا فروش بیش از حد خواهد شد، می دهد.

نکته مهم: بهتر است در بازارهای دارای روند از پوزیشنگیری در خلاف جهت روند خودداری کنید، زیرا در بازار رونددار قدرت در دست یک جناح بوده و ممکن است تقاطعهایی که خلاف جهت قیمت باشند معاملهگران را گمراه کند.

نمودار لایت کوین در تایم فریم یک ساعته با تنظیمات پیش فرض اندیکاتور استوکاستیک و سیگنالهای خطا حاصل از تقاطع منحنی سیگنال و اصلی

وقتی میانگین متحرک وارد مناطق اشباع میشوند

یکی از روش های دیگر استفاده از نوسانگر استوکاستیک ورود خطوط سیگنال و اصلی به مناطق اشباع و خروج از آن است. وقتی هر یک از خطوط میانگین متحرک به زیر سطح ۲۰ برسد و یا از سطح ۸۰ بالاتر برود، برگشت قیمت و عبور از این سطوح یک سیگنال در نظر گرفته می شود و انتظار می رود روند قیمت تغییر کند. مخصوصا اگر با تقاطع دو منحنی K% و D% همراه باشد.

در تصویر زیر، خط سیگنال به زیر ۲۰ می رسد و سپس از آن به سمت بالا عبور می کند. این یک فرصت برای خرید است.

- خط سیگنال از ۲۰ عبور کرد و به پایینتر رسید

- سیگنال ورودی بالقوه هنگامی که خط از بالای ۲ عبور می کند.

هنگام تغییر پارامترهای نوسانگر استوکستیک، مهم است که آزمایش کنید آیا این تغییرات واقعاً نتایج معاملات شما را بهبود می بخشد یا بدتر می کند.

مطالب مرتبط: اندیکاتور پیووت پوینت

تشخیص واگرایی سیگنالی دیگر از استوکاستیک

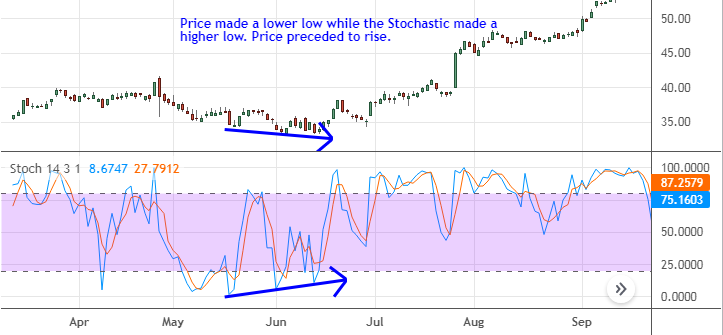

واگرایی زمانی رخ میدهد که حرکت قیمت توسط اندیکاتور استوکستیک تایید نشود. واگرایی صعودی زمانی اتفاق میافتد که قیمت دره پایینتر، از دره اندیکاتور را ثبت کند.

در تصویر زیر یک نمونه واگرایی مثبت (صعودی) را مشاهده میکنید. واگرایی مثبت به معنی وجود قدرت بیشتر خریداران نسبت به فروشندگان است و میتواند علامتی برای افزایش قیمت باشد. در تصویر زیر یک نمونه از واگرایی کلاسیک مثبت نشان داده شده است.

همینطور هنگامی که قیمت قله بالاتر را تشکیل دهد و اندیکاتور قادر به انجام اینکار نباشد واگرایی منفی (نزولی) اتفاق می افتد.

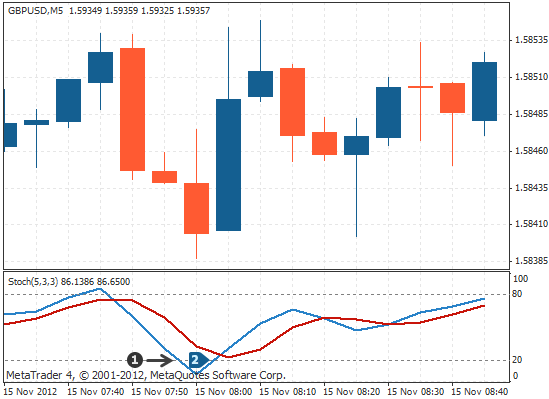

واگرایی مخفی در اندیکاتور استوکاستیک

واگرایی مخفی درست برعکس واگرایی کلاسیک است. این پدیده زمانی رخ میدهد که اندیکاتور توسط حرکات قیمت نقض شود که در این صورت سیگنال صحیح از قیمت گرفته میشود نه اندیکاتور (حرکت در جهت روند خواهد بود). به تصویر زیر دقت کنید که چطور اندیکاتور خلاف جهت قیمت قله و دره تشکیل داده است.

یک استراتژی به کمک اندیکاتور استوکاستیک

استفاده از واگرایی در کنار اندیکاتور میانگین متحرک (moving average)

همانطور که بالاتر اشاره کردیم بهتر است از پوزیشن گیری در خلاف جهت روند خودداری کنیم، پس برای تشخیص روند قیمت میتوانیم از اندیکاتور میانگین متحرک با دوره زمانی ۲۰۰ کندله استفاده کنیم. هنگامی که قیمت بالای منحنی میانگین متحرک باشد نشان دهنده تسلط قدرت خریداران و در شرایط بالعکس نشانی بر تسلط فروشندگان بر بازار دارد. بنابراین در این شرایط باید بدنبال یافتن موقعیت های خرید باشیم.

در این استراتژی تمرکز بر استفاده از واگرایی مخفی در جهت روند است. بنابراین واگرایی در مواقع اصلاحی را نادیده میگیریم.

مطالب مرتبط: آموزش اندیکاتور MFI

این استراتژی بهتر است در تایم فریم های بلند مدت مانند ۱ ساعته ، ۴ ساعته و روزانه استفاده کنیم تا از نوسانات نویزی بازار در امان بمانیم.

قیمت زیر نمودار مایانگین متحرک ۲۰۰ دوره ، واگرایی ها مخفی اندیکاتور و در نتیجه پیشروی قیمت در جهت روند

در این قسمت که نیاز به توضیح دادن نخواهد داشت و تنها باید فیلم آموزشی زیر را مشاهده کنید این اندیکاتور را تحلیل کرده و شیوه استفاده از آن را در ترید ها آموزش خواهیم داد.

در این وبلاگ از آکوچین آموختیم…

- نوسانگر استوکستیک شاخصی است که به پیش بینی برگشت قیمت یک دارایی کمک می کند.

- معامله گران از آن برای کمک به خروج از معاملات قبل از تغییر جهت روند یا ورود قبل از شروع روند جدید استفاده می کنند.

- از دو خط میانگین متحرک تشکیل شده است که در بین سه منطقه در نمودار حرکت می کنند: بیش از حد خرید (۸۰-۱۰۰)، خنثی (۲۰-۸۰) و فروش بیش از حد (۰-۲۰).

- یکی از خطوط میانگین متحرک – به اصطلاح خط سیگنال – سریعتر از خط دیگر واکنش نشان می دهد، بنابراین هشدارهای قبلی خرید بیش از حد یا فروش بیش از حد را ارائه می دهد.

- ظاهر خطوط میانگین متحرک در منطقه فروش بیش از حد نشان می دهد که ممکن است قیمت دارایی به سمت بالا تغییر جهت دهد و فرصتی برای خرید است.

- ظاهر خطوط میانگین متحرک در منطقه اشباع خرید نیز نشان می دهد که قیمت دارایی به سمت پایین تغییر می کند که فرصتی برای فروش را فراهم میکند.

- اگر هر یک از خطوط میانگین متحرک به زیر ۲۰ سقوط کند، سپس به بالای ۲۰ افزایش یابد، قیمت ها احتمالاً افزایش خواهند یافت.همچنین اگر هر یک از خطوط به بالای ۸۰ برسد، سپس به زیر ۸۰ برسد، احتمالاً قیمت ها کاهش می یابد.

- گسترش مناطق بیش از حد خرید و فروش سیگنالها را سریعتر ارائه میکند، اما تعداد سیگنالهای نادرست را نیز افزایش میدهد.

- موثرترین تنظیم استوکستیک تنظیم استاندارد است و معامله گران به ندرت آنها را تغییر میدهند.

- هنگام تغییر هر یک از تنظیمات اندیکاتور، بسیار مهم است که آزمایش کنید آیا این تغییرات باعث بهبود یا بدتر شدن نتایج معاملات شما می شود.